CFC課稅制明年上路 台商須留意控股程度、豁免適用、稅額計算 確認所得金額

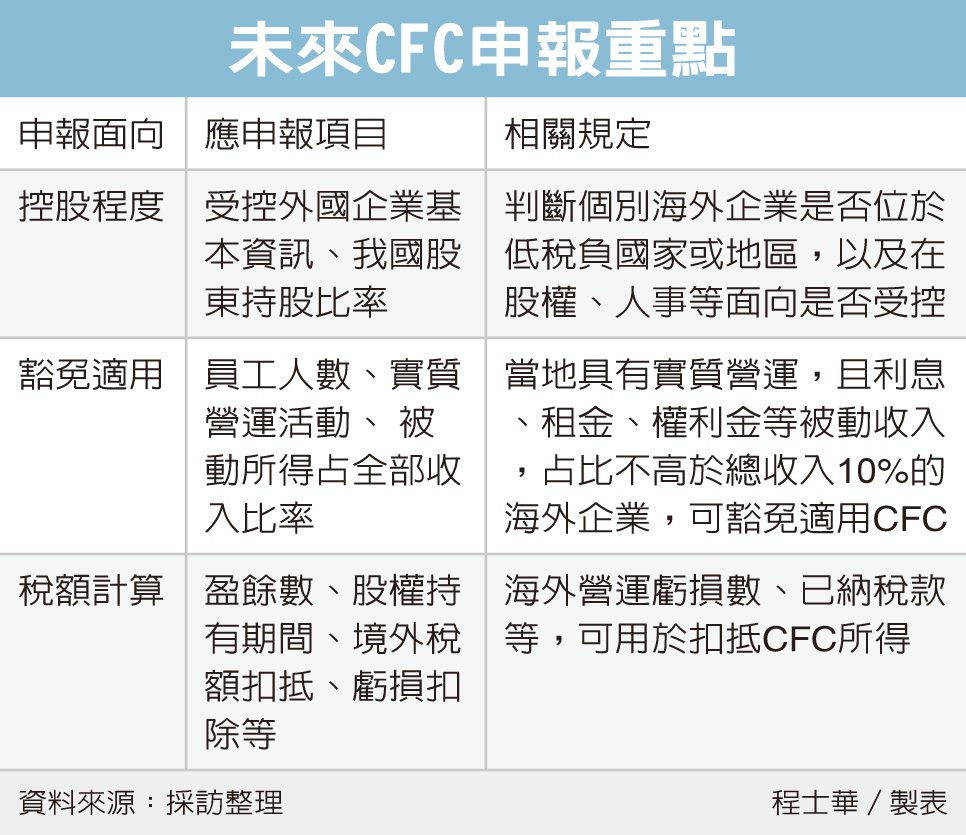

我國針對受控外國企業(CFC)課稅制度將於2023年上路,勤業眾信聯合會計師事務所昨(17)日指出,台商個人股東及集團母公司,在未來申報時將面臨三大重點,包括控股程度、豁免適用,以及稅額計算方式等,據以確認當年度須額外認列的所得金額。

會計師張瑞峰表示,CFC是針對台商在海外轉投資的公司,如果收取到來自其他子公司,甚至是孫公司的股利,無論是否已往上發配給台灣股東,台灣股東都要認列該筆收入。

因此,在明年CFC施行之後,台商個人及企業集團,便無法再透過境外公司保留盈餘不分配,藉此來規避或延緩海外股利所得課稅,稅負衝擊將立即發生。

張瑞峰表示,未來營所稅申報時,台商須額外申報一份「受控外國企業明細表」,其中一大重點,在於確認海外設立的公司,是否有落入CFC的課稅範圍中,也就是位於開曼群島、英屬維京群島(BVI)、香港、新加坡等低稅負國家,以及控股是否達50%,或可從人事等面向上掌握實權。

確認落入課稅範圍後,張瑞峰表示,第二項重點在於,確認該間CFC公司,能不能符合豁免規定,這方面國稅局要看的是員工人數、實質營運活動,以及被動所得占全部收入比率等。

張瑞峰指出,除非海外轉投資收益極低,否則欲豁免CFC的重點要件,在於須在當地有實質營運,且利息、租金、權利金等被動收入,占比不高於總收入10%。

通過上述檢驗後,仍屬CFC課稅對象企業及個人股東,最後要申報的則是稅額扣抵等規定,張瑞峰表示,譬如孫公司分配股利給CFC公司時,匯入過程中若已繳納境外扣繳稅款,便可用於扣抵台灣股東的CFC稅額。

會計師王瑞鴻提醒,台商個人及企業,在CFC上路前,儘早檢視並調整投資架構。

<經濟日報>