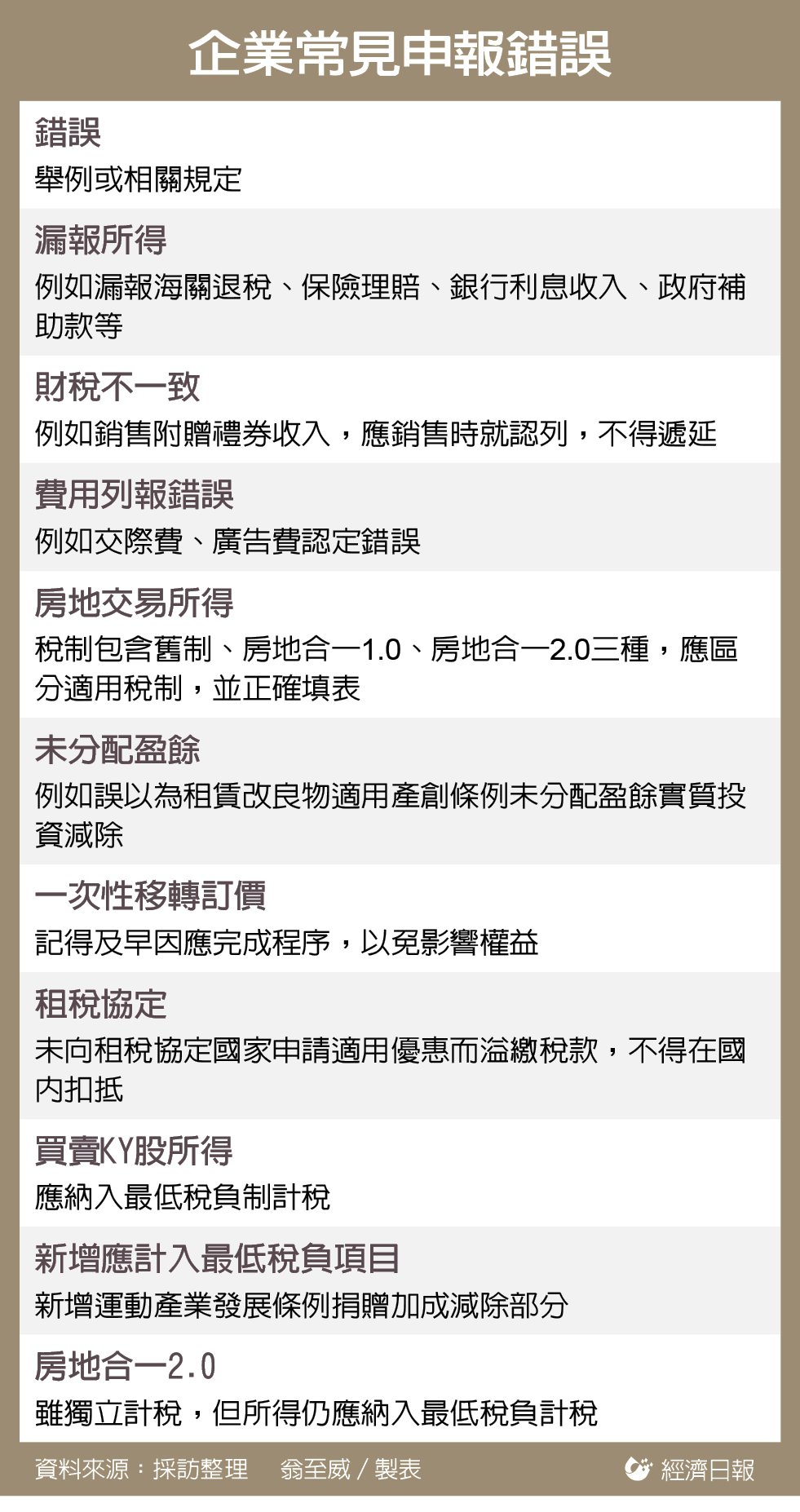

企業今年報稅 避開這十大地雷

5月報稅季將至,企業往年申報營所稅時常出現十大NG,國稅局、專家皆提醒,營利事業今年報稅時,在收入、成本、費用、損失等面向,記得要留意各項申報細節,以免因一時疏忽遭到補稅。

一、漏報所得

安永聯合會計師事務所會計師楊建華提醒,部分收入項目,由於非屬國稅局提供查調所得範圍,導致企業申報時常會忽略,例如海關退稅、保險理賠、銀行利息收入、政府補助款等,申報時應盤點是否有相關收入。

二、財稅不一致

楊建華說,最常見像是銷售附贈禮券收入,假設出售貨物附贈禮券3,000萬元,在會計上應轉為遞延收入,等到客戶兌換時再認列;然而在稅務上卻應在銷售時就認列,不得遞延。

另外,又例如公司外銷,如經海關出口,應以報關日所屬會計年度認列銷貨收入,與會計處理方式不太相同。

舉例而言,甲公司外銷貨物10萬美元,貿易條件為目的地交貨(CIF),於2018年12月27日報關出口,美元匯率為30元,又貨物在2019年1月15日抵達目的地,2019年2月12日收取貨款10萬美元,結匯為新臺幣310萬元。

由於這筆交易出口報單的報關日是在2018年,甲公司應按報關出口時匯率歸屬為2018年營業收入300萬元,而實際收款310萬元,差額10萬元應列為2019年的匯兌利益。

三、費用列報錯誤

楊建華指出,派駐海外台幹為保留勞健保等原因,公司常會採兩地支薪方式,但要特別留意,若台幹主要服務對象為海外子公司,其薪資就不能列為國內母公司費用。

此外交際費或廣告費認定,也是營利事業在列報費用常會出現的錯誤。楊建華表示,廣告費無限額、交際費有上限,公司列報廣告費被轉列交易費、剔除超限部分時有所聞,兩者區別在於,交際費是針對特定人士建立關係,例如招待特定客戶出國研討會,廣告費則對不特定大眾廣宣。

另外,楊建華也指出,過去也有公司將違反勞基法規定所繳納罰鍰,列報其他費用,但各種法規所處罰鍰,依規定不得列為費用及損失。

四、房地交易所得

楊建華表示,稅制包含舊制、房地合一1.0、房地合一2.0三種,提醒企業應依據交易日及取得日區分適用稅制,並填在正確表格。

北區國稅局則特別提醒,企業銷售適用舊制房地,若買賣合約及發票已區隔房屋及土地價格,且房屋價格並未明顯偏低,就應依據合約計算房屋財產交易所得,不能以房地現值比例來推計。

五、未分配盈餘稅常見錯誤

北區國稅局指出,《產業創新條例》提供未分配盈餘實質投資減除,但過去常有企業列報租賃改良物支出,依規定,租賃改良物非屬取得所有權的建築物範圍,不得列報減除。

此外楊建華提醒,公司除依其他法令規定,由主管機關命令自當年度盈餘提列的特別盈餘公積或限制分配部分外,公司自行提列的特別盈餘公積,不得列入未分配盈餘減項。

六、一次性移轉訂價

楊建華特別提醒,有辦理一次性移轉訂價核定完稅價格需求的跨國企業,應及早規畫,在進口貨物通關申報時就要記得在進口報單上註記,向海關申請繳納保證金先行驗放貨物,並在隔年1月31日前,檢送完稅價格核定書、交易合約、正式商業發票等資料,向海關申請核定完稅價格,據此補稅或退稅。

楊建華提醒,實務上常見跨國企業未完成一次性移轉訂價相關程序,導致5月申報所得稅時,無法核實反映實際利潤降低情形,導致自身權益受損。

七、租稅協定

楊建華表示,在國外已繳納稅款雖可在限額內申報扣抵國內應納稅額,但要留意的是,在與我國簽署租稅協定的34個國家,若公司未向當地稅局申請適用租稅協定減免稅,導致多繳稅,多繳的部分將不能在台灣申報扣抵應納稅額,而是應該回到當地稅局,向當地稅局申請適用租稅協定優惠。

八、買賣KY股所得

企業不只有營所稅,也要留意最低稅負制,計稅方式是以基本所得額減除免稅額50萬後,再乘以稅率12%。其中基本所得額是指營所稅課稅所得額及特定減免稅所得。

其中買賣KY股所得最容易被忽略,楊建華指出,買賣KY公司股票所得屬於證交所得,不納入營所稅課稅範圍,但依規定須納入企業最低稅負制,併入基本所得額計稅,常有公司誤以為停徵證所稅後,就全然免稅,這是錯誤觀念。

另外楊建華進一步分析,若是分配股利,公司投資國內其他公司,獲得股利或盈餘,皆不計入所得課稅;但若投資KY股票所配發股利,則屬於境外所得,不能比照投資國內公司免稅,應依規定計入年度所得、課徵營所稅。

九、應計入最低稅負制項目

今年新增運動產業發展條例捐贈加成減除部分,也要納入企業最低稅負計稅。

楊建華指出,運動產業發展條例擴大租稅優惠,企業透過專戶捐贈經教育部認可運動業,可在捐贈金額1,000萬元限額內,以150%加成減除,且若捐贈對象為重點運動產業,更可不受金額限制,享150%減除。而加成減除的50%部分,須納入最低稅負制計稅。

舉例而言,甲公司透過專戶捐贈600萬元給符合規定的職業運動產業,依規定可150%自營利事業所得額減除,也就是減除900萬元;其中加成減除的300萬,應計入營利事業基本所得額,與營所稅課稅所得及其他特定免稅所得合計,依最低稅負制規定計算基本稅額,再與營所稅額比較。

十、房地合一2.0所得應納入最低稅負計稅

楊建華表示,營利事業房地合一2.0採分開計稅,依據持有時間採差別稅率計稅,不像房地合一1.0是直接併入營利事業所得額中課稅,但僅管獨立出來計稅,在計算最低稅負時,仍要將分開計算的房地交易所得納入計算。

#企業報稅 #營所稅

資訊出處 : https://reurl.cc/WDMy0Z