OECD於20日公布全球最低稅負制(又稱支柱二,Pilla、Two)細節法規架構(Mode、Rules、,具體說明了大型跨國企業要如何計算支柱二下的新增稅負。

會計師表示,這些制度對台資企業影響深遠,且彼此間存在交互作用,台資企業必須掌握法令變動的趨勢,事先進行分析評估是否會對自身情況產生影響。

目前OECD包容性架構(Inclusiv、Framework、141國中,已經有137國達成共識,同意執行兩大支柱,其中支柱一為大型企業利潤重分配。各國將於2022到2023年間修法,OECD預計支柱二將於2023年後開始推行。這次所發布的細節法規架構,就是依據此共識所達成的第一個執行步驟。

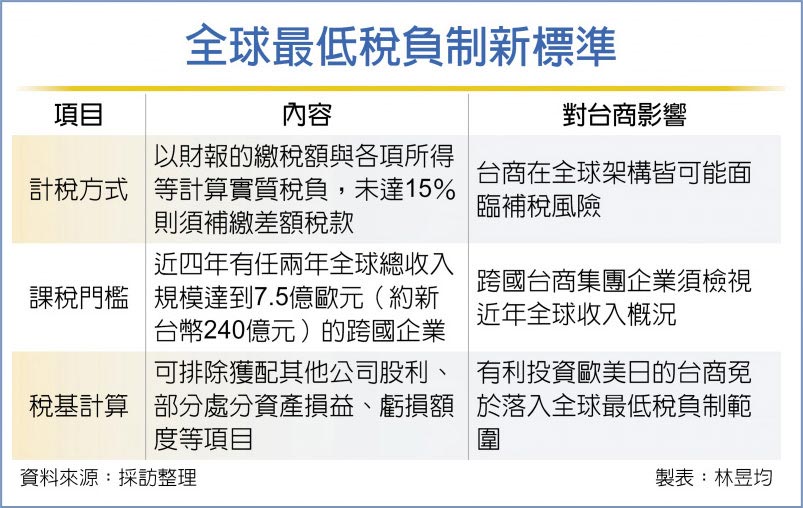

兩大支柱旨在改革國際租稅規則,並確保跨國企業無論在哪裡經營,都應繳納公平份額的稅負。其中全球最低稅負制用來保護各國稅基,避免各國競相降稅甚至免稅,導致惡性競爭。主要適用於營收達7.5億歐元(約台幣240億元)的大型跨國企業,最低稅負制的稅率訂在15%。

資誠聯合會計師事務所全球稅務服務主持會計師曾博昇指出,數位經濟課稅方案及最低稅負制牽涉許多複雜的細節,台灣也可能於後年開始實施受控外國公司法案,此外,政府也正在思考要提高所得基本稅額比率由現行的12%提高到15%,以降低被他國將稅收拉走。這些制度對台資企業影響深遠,且彼此間存在交互作用,台資企業必須評估是否會對自身情況產生影響。

曾博昇說,台商面對全球最低稅負制主要可能受影響的情況,

舉例包括,1、使用低稅率或免稅天堂國家進行轉單並留有利潤;

2、在某些國家設有境外總部並享受租稅優惠;

3、在某些國家進行製造並享受租稅優惠;

4、聯屬公司間的費用支付。

全球最低稅負制細節法規架構涵蓋兩大規定,「所得涵蓋規定」(IIR)以及「徵稅不足之支出規定」(UTPR),統稱為「全球防止稅基侵蝕規定」(GloBE)。

支柱二下還有一種對低稅國支付費用課稅加以調整的徵稅規則,稱為應予課稅規定(STTR)。

資誠聯合會計師事務所全球稅務服務副總經理彭人恬說,細節法規架構將全球最低稅負制的制度設計框架完整的呈現出來,內容涵蓋認定程序的每個步驟,使全球企業與稅局得以一窺全球最低稅負的形象。然而,在明年OECD發布其他補充性細節規定前,還是缺乏具體釋例、申報規定與各國協調等各方面的細節可供遵循。

曾博昇建議,考量當前全球許多挑戰的存在,包括疫情不確定性、供應鏈安全、地緣政治、數位轉型需求等,加上未來越加複雜的稅務環境及法規,以及全球反避稅的趨勢,台資企業必須諮詢相關專家,整體性的針對目前的控股架構、交易模式及集團的利潤配置分析相關應對策略。

文章出處 : <經濟日報>